総合トップ > まち・くらし > 税金 > 個人住民税(市民税・県民税) > 個人住民税(市民税・県民税)について

ここから本文です。

更新日:2025年11月6日

個人住民税(市民税・県民税)について

個人住民税(市民税と県民税を合わせて住民税と呼びます)は、前年中に所得のあった人に課税されるもので、その人の前年1年間の所得に応じて課税される「所得割」と、所得の多少にかかわらず広く均等に一定の税額で課税される「均等割」とがあります。なお、市民税を徴収する際、県民税も併せて徴収することになっています。

納税義務者

前年に所得がある方で、賦課期日(その年の1月1日)に奄美市に住民登録がされている方が対象となります。1月2日以降に新住所(奄美市以外の市区町村)に引越しされた方も原則、奄美市で課税されます。また、賦課期日に住所がなくても家屋敷や事業所・事務所がある場合、均等割が課税されます。

|

納税義務者 |

納めるべき税額 |

|

|---|---|---|

|

均等割 |

所得割 |

|

|

市内に住所がある人 |

課税 |

課税 |

|

市内に事務所、事業所または家屋敷がある人で |

課税 |

- |

税額の計算方法

均等割

市民税:3,000円

県民税:1,500円(みんなの森づくり県民税含む)

森林環境税(国税):1,000円

所得割

(所得金額-所得控除額)×所得割の税率-税額控除額-定率控除額

-(配当割額控除額及び株式等譲渡所得割額控除額)=所得割額

所得割の税率

市民税:税率100分の6

県民税:税率100分の4

個人市・県民税=所得割額+均等割額

(※)ある一定の条件に該当する方は所得割額もしくは均等割額も含めて課税されない場合があります。

詳細は下記のファイルをご覧ください。

個人住民税がかからないかた※令和2年度まで(PDF:142KB)

個人住民税がかからないかた※令和7年度まで(PDF:144KB)

個人住民税がかからないかた※令和8年度から(PDF:141KB)

個人住民税の申告について

住民税は、前年の所得に対して課税されます。1月1日(賦課期日)現在奄美市に住所がある人は、3月15日までに市役所へ申告しなければなりません。ただし、次のいずれかに該当する方は申告の必要はありません。

- 税務署に確定申告を提出した方

- 給与収入のみの方で、勤務先から奄美市に給与支払報告書が提出されている方

- 公的年金のみを受給している65歳以上の方で、支給合計額が148万円以下の方。

前年中に障害年金・遺族年金・雇用(失業)保険等を受給されている方は申告が必要です。 - 1月1日(賦課期日)現在、生活保護を受給されている方

※所得のなかった人でも、所得証明書や非課税証明書などを必要とする場合は、住民税の申告が必要です。(例:市営住宅の収入申告、児童扶養手当その他各種助成金等の手続きなど)

納税の方法

個人住民税を納めるには、「普通徴収」と「特別徴収」の2つの方法があります。

- 普通徴収

自営業などの場合は、年4回(6月、8月、10月、翌年1月)に分けて各人が市役所から送付された納税通知書(納付書)により、市県民税を納めていただきます。また、希望される場合は口座振替にて納めることもできます。 - 特別徴収

給与からの特別徴収

給与所得者については、会社などの給与の支払者(特別徴収義務者)が、6月から翌年5月まで各月の給与から市・県民税を差引き、これを翌月10日までに納めていただきます。詳細につきましては、下記をご覧ください。

公的年金からの特別徴収

公的年金を受給されており市・県民税の納税義務のある方は、公的年金から差し引きされます。年金につきましては、市・県民税が差し引きされた残額が振り込まれます。詳細につきましては、下記をご覧ください。

インターネットを利用した電子申告について

奄美市では、個人住民税の電子申告、申請・届出が、地方税ポータルシステム(eLTAX:エルタックス)を利用し、インターネットで行うことができます。

便利な電子申告をご利用ください。

詳細につきましては、eLTAX:エルタックス(外部リンク)をご覧ください。

市民税の減免について

災害により損害を受けたり、生活扶助を受けたりするなど特別な事情がある場合には、その状況に応じて減免が受けられます。お早めにご相談ください。

主な要件

- 生活保護法による生活扶助などをうけている場合

- 火災、震災、風水害等により死亡、又は障害者となった場合

- 火災、震災、風水害等により、住宅や家財が一定以上の損害を受けた場合

- 火災、震災、風水害等により、農作物の減収で一定以上の損失を受けた場合

給与からの特別徴収制度について

所得税の源泉徴収にあたるものが、住民税では特別徴収とよばれています。市県民税の特別徴収とは、事業者(給与支払者)が従業員(納税義務者である個々の給与所得者)の納めるべき税額を毎月の給与の支払時に徴収(天引き)し、その徴収した税金を市町村に納入していただく制度です。

特別徴収のメリット

- 事業者(給与支払者)の方

従業員の方の住民税額は、市町村で計算しお知らせしますので、事業者の方にとっては、所得税のように年末調整をするなどの手間がかかりません。 - 従業員の方

納税のために金融機関や市町村の窓口に出向く手間を省くことができます。また、普通徴収では、年4回払いですが、特別徴収では、12ヶ月に分割して毎月の給与から天引きされますので、納税者の1回あたりの負担が緩和されます。

全ての年税額を納め終わる前に、退職・休職等の理由により、給与から差引けなくなった場合、下記の一括徴収を除いて、残りの税額は納税通知書(納付書)により、ご本人に直接納めていただくこともできます。

一括徴収

- 6月1日から12月31日までの間に退職した人で、残りの税額を給与又は退職金からまとめて差引くことを申し出た場合。

- 翌年1月1日から4月30日までの間に退職した人で、残りの税額を超える給与又は退職金がある場合(この場合は、本人からの申し出がなくても残りの税額は給与又は退職金から一括徴収されます)。

給与支払報告書について

給与等を支払った事業者は、全ての従業員の給与支払報告書を作成し、毎年1月末日までに市町村へ提出することが地方税法で義務付けられています。

市町村は給与支払報告書に基づき、住民税を特別徴収する手続きを行うなど、給与支払報告書は課税に関する重要な資料となりますので、正しく記入し、期限内のご提出をお願いします。

詳細は、下記リンクをご確認ください。

年金からの特別徴収制度について

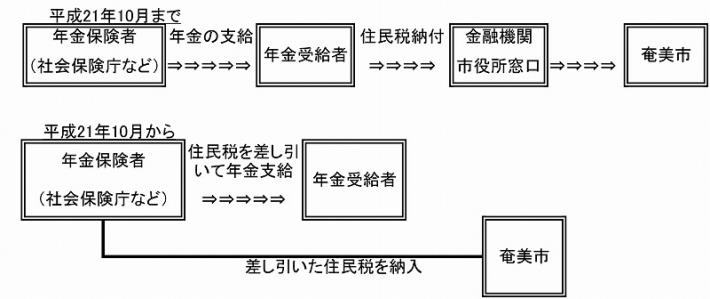

地方税法の改正により、平成21年10月から、厚生年金・共済年金・企業年金などを含むすべての公的年金等にかかる所得に対する個人市・県民税をお支払いいただく方法が変わりました。

公的年金(老齢基礎年金または老齢年金、退職年金等)を受給されていて、個人市・県民税の納税義務のある方は、従来、ご自身で金融機関等でお支払いいただく普通徴収の方法で課税されていましたが、この制度導入により、公的年金から引き落とす特別徴収により奄美市へ直接納入されることとなりました。

公的年金からの特別徴収制度では、受給者が支払うべき個人市・県民税を厚生労働大臣などの「年金保険者」が奄美市に直接納め、受給者には個人市・県民税を年金から差し引いた残りの額が支払われることとなります。

ただし、年金所得以外の所得に係る個人市・県民税については、年金からの引き落とし(特別徴収)はされませんので、これまでどおりの納税方法で納めていただくことになります。

なお、この制度は、個人市・県民税のお支払い方法を変更するもので、これにより個人市・県民税額が増えることはありません。

対象となる方

公的年金を受給されている満65歳以上の方のうち、次のすべてに該当される方が対象となります。

- 公的年金等にかかる所得に対して個人市・県民税(所得割額及び均等割額)が課税される方

- 年額18万円以上の老齢基礎年金または老齢年金、退職年金等を受給されている方

- 奄美市で介護保険料を老齢基礎年金または老齢年金、退職年金等から特別徴収されている方

障害年金及び遺族年金などの非課税の年金からは、住民税の引き落とし(特別徴収)はされません。

ただし、次の場合等は、特別徴収の対象外となります。

- 1月2日以後、奄美市外へ転出された場合

- 特別徴収をしようとする年金の支払金額から所得税、介護保険料、国民健康保険料、後期高齢者医療保険料を控除した残りの額が特別徴収税額に満たない場合

また、次の場合等は、年度途中で特別徴収が中止となり、残りの税額を普通徴収の方法によってお支払いいただくことになります。

- 住民税額が変更となった場合

- 奄美市外へ転出された場合

- 公的年金の支給が停止された場合

- 公的年金受給権に担保設定された場合

引き落としの対象となる年金は

老齢基礎年金又は昭和60年以前の制度による老齢年金、退職年金等を言います。障害年金及び遺族年金などの非課税の年金からは、住民税の引き落としはされません。

引き落とされる住民税税額は・・・

年金所得の金額から計算した住民税額のみです。給与所得や事業所得などの金額から計算した住民税額は、これまでどおり給与からの引き落とし、または納付書(口座振替)で納めていただくことになります。

引き落としが中止となる場合は・・

引き落とし開始後、奄美市外への転出、税額の変更、年金の支給停止などが発生した場合は、引き落としが中止となり、普通徴収(納付書・口座振替)により納めていただくことになります。

公的年金からの特別徴収の対象となられる方には、毎年6月中旬までに納税通知書でお知らせいたします。

徴収方法

新たに公的年金から徴収する場合(初年度)

公的年金等にかかる所得に対する個人市・県民税の年税額の2分の1に相当する額を普通徴収(1期・2期)の方法により徴収し、当該年度の下半期(10月・12月・2月)は、残りの2分の1に相当する額の3分の1ずつを引き落とし(特別徴収)の方法により徴収します。

(例)公的年金等にかかる所得に対する個人市・県民税の年税額が6万円の場合

6万円の2分の1(3万円)を普通徴収(1期・2期)の方法により徴収し、当該年度の10月・12月・2月は、年税額6万円から普通徴収した3万円を差し引いた残額3万円を3分の1にした額(1万円)をそれぞれ引き落とします。

|

|

普通徴収(納付書・口座振替) |

特別徴収(本徴収(年金からの引き落とし)) |

|||

|---|---|---|---|---|---|

|

1期(6月) |

2期(8月) |

10月 |

12月 |

2月 |

|

|

税額 |

1万5千円 |

1万5千円 |

1万円 |

1万円 |

1万円 |

前年度に引き続いて公的年金から徴収する場合(次年度以降)

当該年度の上半期(4月・6月・8月)は、前年度の2月に引き落としされた額と同額を仮徴収し、当該年度の下半期(10月・12月・2月)は、当該年度の公的年金等にかかる所得に対する個人市・県民税の年税額から当該年度の仮徴収税額を控除した額の3分の1ずつを本徴収します。

(例)公的年金等にかかる所得に対する個人市・県民税の年税額が6万3千円の場合

(前年度2月の引き落とし額が1万円の場合)

当該年度の4月・6月・8月は前年度2月に特別徴収された額(1万円)と同額を仮徴収し、当該年度の10月・12月・2月は、年税額6万3千円から仮徴収した3万円を差し引いた3万3千円を3分の1にした額(1万1千円)を本徴収します。

|

|

仮徴収 |

本徴収 |

||||

|---|---|---|---|---|---|---|

|

4月 |

6月 |

8月 |

10月 |

12月 |

2月 |

|

|

税額 |

1万円 |

1万円 |

1万円 |

1万1千円 |

1万1千円 |

1万1千円 |

どちらも年金からの引き落としとなります。

次年度以降で、公的年金からの仮徴収を停止する場合

当該年度の公的年金等にかかる所得に対する個人市・県民税の年税額が、上半期(4月・6月・8月)の仮徴収税額より少なくなる場合は、8月の仮徴収を停止し、4月・6月の仮徴収を税額を控除した額を普通徴収の方法により徴収します。

ただし、当該年度の公的年金等にかかる所得に対する個人市・県民税の年税額が、4月・6月の仮徴収税額より少なくなる場合は、過払い分について、還付します。

未納の徴収金がある場合は、還付せずに当該徴収金へ充当します。

(例)仮徴収税額が3万円で、公的年金等にかかる所得に対する個人市・県民税の年税額2万8千円の場合

当該年度の4月・6月は前年度2月に引き落としされた額(1万円)と同額を仮徴収し、年税額2万8千円から仮徴収した2万円を差し引いた残額8千円を、普通徴収の方法により徴収します。

|

|

特別徴収 |

普通徴収(納付書・口座振替) |

||||

|---|---|---|---|---|---|---|

|

4月 |

6月 |

1期 |

2期 |

3期 |

4期 |

|

|

税額 |

1万円 |

1万円 |

2千円 |

2千円 |

2千円 |

2千円 |

公的年金からの引き落とし(特別徴収)Q&A

(詳細はリンク先をご覧ください)

問い合わせ窓口

名瀬総合支所:税務課課税係Tel:52-1111

住用総合支所:市民福祉課国保税務係Tel:69-2111

笠利総合支所:市民課税務係Tel:63-1111

PDF形式のファイルをご覧いただく場合には、Adobe Acrobat Readerが必要です。Adobe Acrobat Readerをお持ちでない方は、バナーのリンク先から無料ダウンロードしてください。

お問い合わせ

申請書ダウンロード

申請書ダウンロード 電子入札

電子入札